Чому стверджують, що ETH Treasury має більший потенціал зростання вартості порівняно зі Strategy?

У криптовалютній спільноті вже давно панує ентузіазм щодо токенізації традиційних активів і перенесення їх у блокчейн-середовище. Водночас найбільш динамічний і помітний прогрес відбувається у зворотному напрямку — інтеграції криптоактивів у традиційний ринок цінних паперів. Яскравим свідченням цього стала нещодавня хвиля попиту на публічні акції «крипто-скарбниць».

Майкл Сейлор став піонером цього підходу завдяки MicroStrategy (MSTR), що дозволило компанії перевищити $100 млрд ринкової капіталізації та випередити навіть Nvidia за аналогічний відрізок часу. Ми вже готували детальний звіт про MicroStrategy — цей аналітичний матеріал стане оптимальним стартом для тих, хто лише починає вивчати скарбничі стратегії. Основна логіка таких стратегій: публічні компанії мають доступ до незабезпеченого, дешевшого кредитного ресурсу, який недоступний рядовим трейдерам.

Наразі увага ринку переключається з BTC-скарбниць на ETH-скарбниці, зокрема на прикладі Sharplink Gaming (SBET) під керівництвом Джозефа Любіна та BitMine (BMNR) під управлінням Томаса Лі.

Однак чи справді ETH-скарбниці мають потенціал? Як ми доводимо у звіті про MicroStrategy, скарбничі компанії прагнуть арбітражувати різницю між довгостроковим складним річним зростанням (CAGR) основного активу і власною вартістю капіталу. Раніше ми наводили прогностичну оцінку довгострокового CAGR ETH: як програмований, дефіцитний резервний актив, ETH забезпечує фундаментальну безпеку ончейн-економіки у міру зростання масштабу токенізації. У цьому матеріалі наведено аргументи на користь перспектив ETH-скарбниць та практичні рекомендації для компаній, що розглядають цю модель.

Ліквідність: основа для скарбничих компаній

Одна з ключових причин створення скарбничих компаній токенами чи протоколами — це пошук нових каналів доступу до ліквідності класичного фінансового ринку (TradFi), особливо у періоди, коли ліквідність альткоїнів скорочується. Зазвичай такі компанії залучають ліквідність для збільшення експозиції до активів за допомогою трьох основних механізмів. Суттєво, що ці інструменти не забезпечені заставою і не підлягають достроковому викупу.

- Конвертовані облігації: залучення капіталу через випуск боргових паперів з правом конвертації у акції, а отримані кошти спрямовуються на купівлю додаткових криптоактивів.

- Привілейовані акції: випуск акцій із фіксованим річним дивідендом для залучення фінансування.

- At-the-Market (ATM) розміщення: безпосередній продаж акцій на відкритому ринку для оперативного й гнучкого залучення коштів з метою купівлі цифрових активів.

Переваги конвертованих облігацій на базі ETH

Як детально описано у нашому звіті про MicroStrategy, конвертовані облігації дають інституційному капіталу дві принципові переваги:

Захист від падіння разом із перспективою зростання: інституційні інвестори отримують експозицію до таких активів як BTC чи ETH, але користуються захистом, властивим борговим цінним паперам.

Арбітраж волатильності: хедж-фонди активно застосовують gamma-стратегії для прибутку на волатильності базового активу та пов’язаних інструментів.

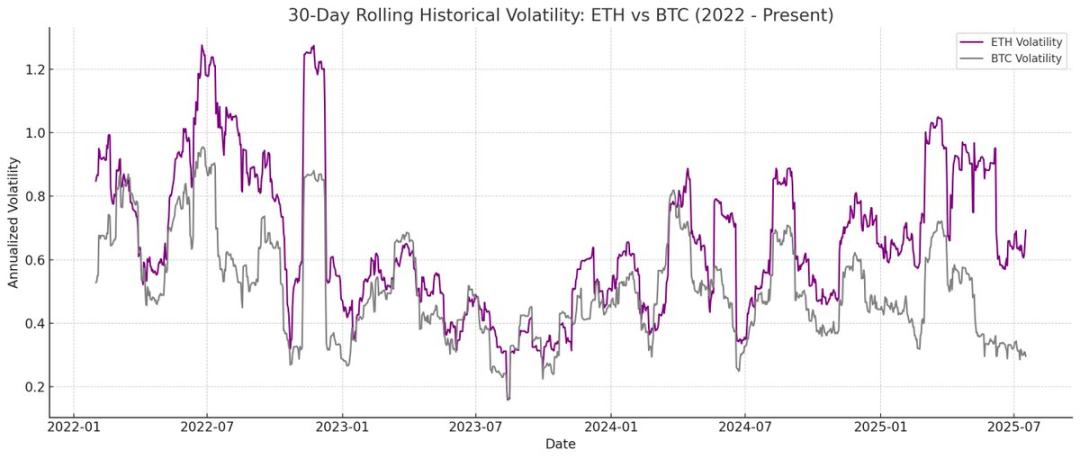

Хедж-фонди, що спеціалізуються на gamma-арбитражі, наразі домінують на ринку конвертованих облігацій. Історично ETH демонструє як більшу реалізовану, так і очікувану волатильність порівняно з BTC. Конвертовані облігації ETH-скарбничих компаній відображають цю підвищену волатильність у структурі капіталу, роблячи їх особливо привабливими для арбітражерів та хедж-фондів. Саме ця волатильність дозволяє ETH-скарбничим емітентам розміщувати конвертовані облігації за вищими оцінками й отримувати фінансування на кращих умовах.

Odaily Note: Історична волатильність ETH і BTC.

Для власників конвертованих облігацій це означає більше арбітражних можливостей із застосуванням gamma-стратегій. Чим вище волатильність базового активу — тим більший потенціал прибутку, і це суттєва перевага ETH-скарбничних конвертів у порівнянні з BTC.

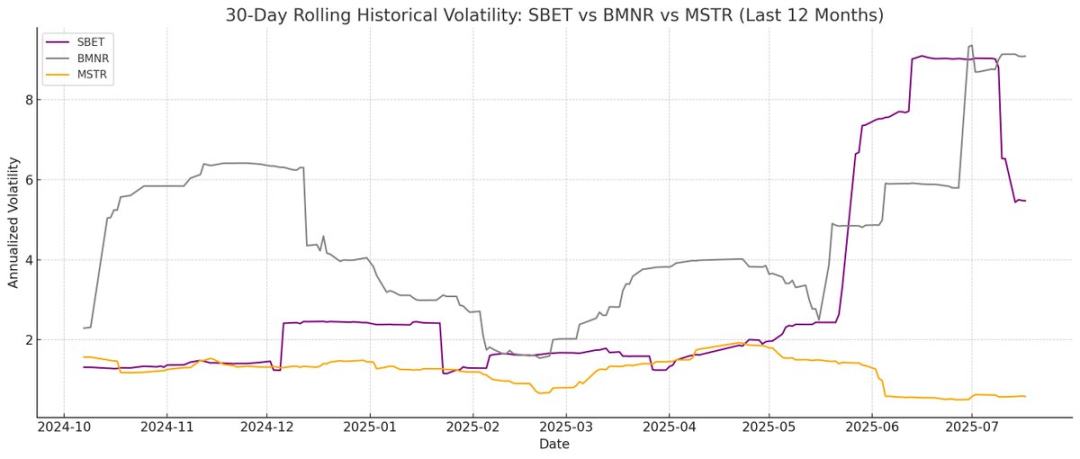

Odaily Note: Волатильність SBET, BMNR та MSTR у ретроспективі.

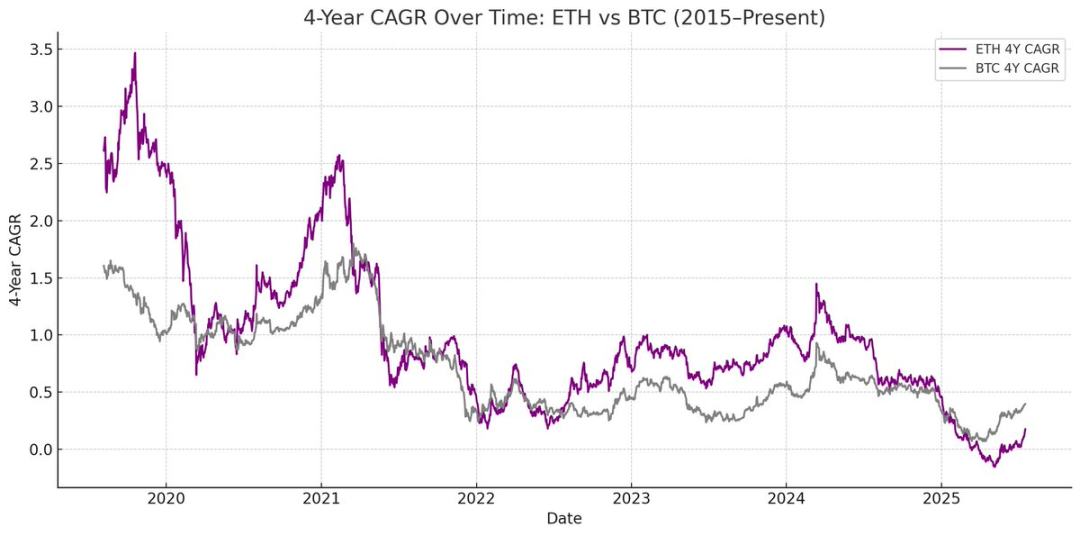

Водночас, якщо ETH не виправдає довгострокового CAGR, вартість активу може не вирости до точки конвертації, а отже, скарбнича компанія мусить виплачувати повний номінал боргу. Для BTC цей ризик знижується за рахунок стабільної історії приросту: статистика підтверджує, що більшість подібних облігацій у підсумку переводяться в акції.

Odaily Note: 4-річний CAGR ETH та BTC.

Унікальна роль привілейованих акцій ETH

На відміну від конвертованих облігацій, привілейовані акції орієнтовано на інвесторів, які обирають фіксований дохід. Деякі конвертовані преференції мають гібридний потенціал зростання, але для інституцій основним завжди лишається дохідність. Вартість таких інструментів визначається кредитним ризиком — чи здатна скарбниця стабільно виплачувати дивіденди.

Особливою перевагою MicroStrategy є використання ATM-розміщень для фінансування виплат за облігаціями. Оскільки такі випуски розмивають капіталізацію лише на 1–3%, ризик розведення акціонерного капіталу низький; однак цей механізм усе ще залежить від ліквідності й волатильності BTC і самої MicroStrategy.

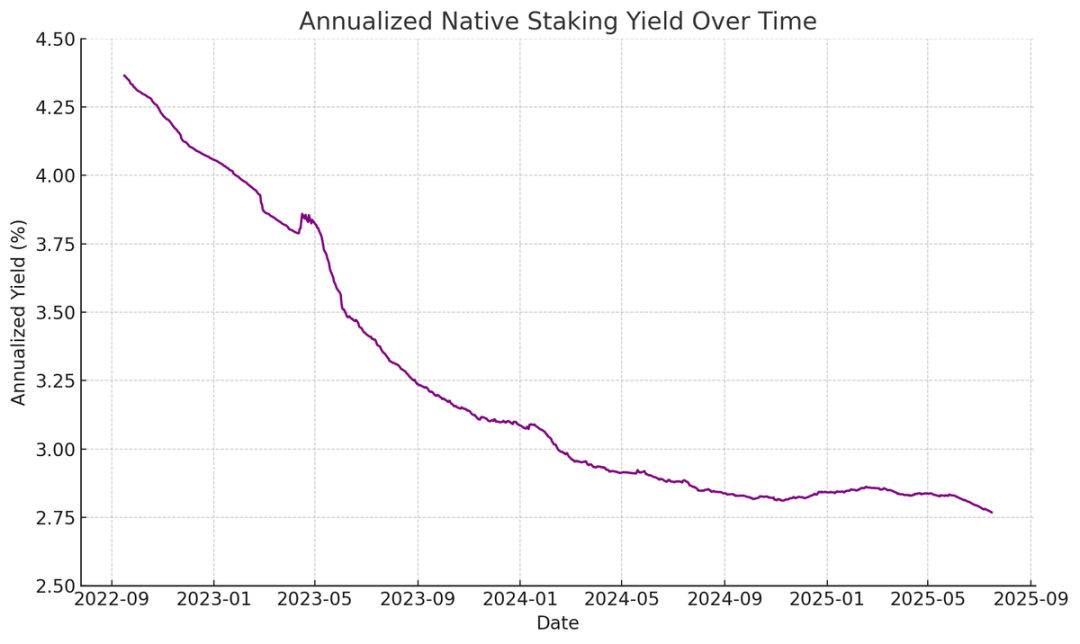

ETH натомість генерує нативний дохід за рахунок стейкінгу, рестейкінгу та кредитування. Це забезпечує привілейованим акціям стабільне джерело дивідендів і цілком може підвищити їхній кредитний рейтинг. Якщо BTC дає дохід лише завдяки зростанню ціни, то ETH поєднує довгострокове зростання з протокольною дохідністю.

Odaily Note: Річна дохідність від нативного стейкінгу ETH.

Оригінальне рішення: привілейовані акції ETH можуть стати інструментом «нейтральних» інвестицій — відкривати для інституцій участь у підтримці безпеки мережі без прийняття ризику зміни ціни ETH. У нашому аналізі ETH підкреслено: для безпеки мережі необхідно підтримувати частку чесних валідаторів не менше 67%. Зі зростанням обсягів токенізованих активів критично зростає й значення інституційної участі у децентралізації та безпеці Ethereum.

Значна частина інституцій не наважується на повноцінну експозицію до ETH, але ETH-скарбничі компанії можуть брати ринковий ризик на себе, передаючи інституціям дохідність, подібну до інструментів з фіксованим доходом. Привілейовані акції SBET і BMNR реалізовані як стейкінгові продукти з фіксованим доходом, «упаковуючи» протокольні винагороди для інвесторів, які шукають дохідність без повного ринкового ризику.

ATM-розміщення: стратегічна перевага ETH-скарбниць

Основний показник оцінки скарбничих компаній — mNAV (ринкова капіталізація/чиста вартість активів), аналог P/E, який відображає оцінку майбутнього зростання активів на одну акцію. ETH-скарбниці мають вищу премію mNAV через нативну дохідність: це генерує стабільні «прибутки» та підвищує кількість ETH на акцію без додаткового залучення капіталу. BTC-скарбниці, навпаки, залежать від синтетичних стратегій дохідності (емісія конвертованих/привілейованих паперів) і не можуть обґрунтувати прибутки, коли ринкова премія дорівнює NAV.

mNAV має рефлексивний характер: чим вищий mNAV, тим дорожче компанія може залучати капітал через ATM-розміщення. Емісія акцій з премією і нарощення активів збільшують вартість кожної акції та запускають позитивний зворотний цикл. Саме тому ATM-розміщення є особливо ефективними для ETH-скарбничих компаній.

Ще один фактор — доступність капіталу. Компанії з великою ліквідністю та диверсифікованим фінансуванням отримують вищий mNAV, у той час як фірми з обмеженим доступом до ринку торгуються з дисконтом. Отже, mNAV — це ще й показник ліквідної премії, тобто довіри ринку до здатності компанії залучати додатковий капітал.

Вибір скарбничих компаній: підхід з першопринципів

ATM-розміщення здебільшого орієнтовані на роздрібного інвестора, а конвертовані й привілейовані папери — на інституції. Для успіху ATM-стратегії ключовим є розбудова сильної роздрібної бази, яка вимагає не лише авторитетного та харизматичного лідера, а й регулярної та прозорої комунікації. Для конвертованих і привілейованих фінансових інструментів потрібні налагоджені канали роботи з інституціями та стійкі відносини на ринку капіталу. Тому перевага SBET — сильна роздрібна підтримка, за яку відповідає Джо Любін та відкритість стратегії забезпечення ETH на акцію, а BMNR має кращі можливості для залучення інституційного капіталу завдяки глибоким зв’язкам Тома Лі у класичному фінансовому секторі.

Вплив на екосистему і конкуренція в сегменті ETH-скарбниць

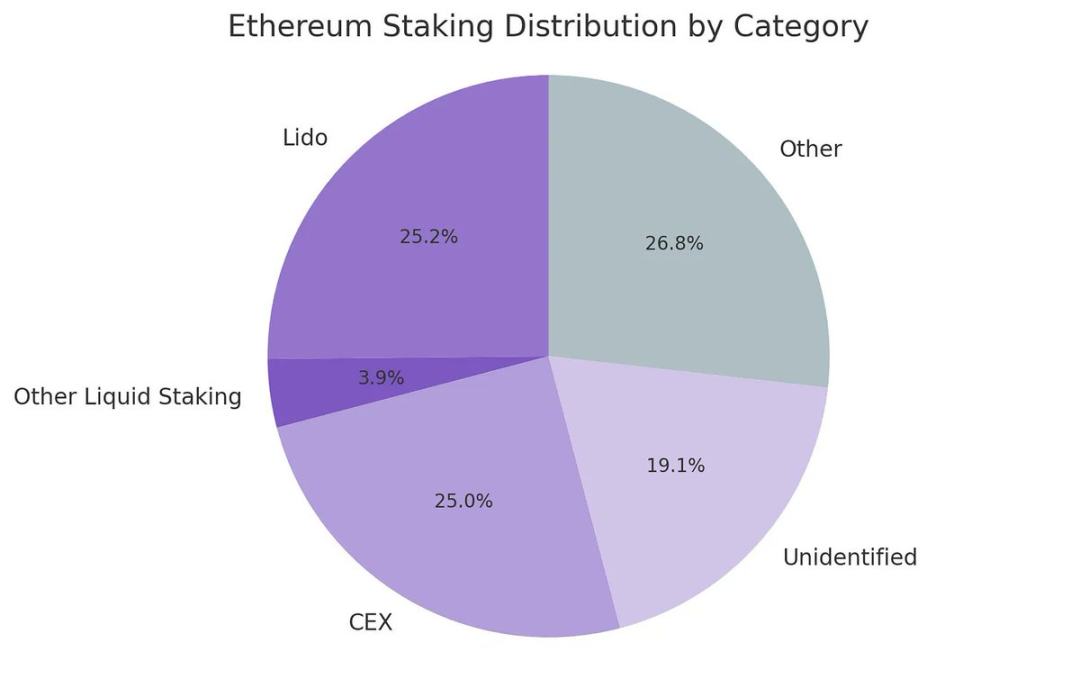

Однією з головних проблем Ethereum є централізація валідаторів і стейкінгу ETH, що зосереджені переважно у liquid staking-протоколах, наприклад Lido, або на централізованих біржах на кшталт Coinbase. ETH-скарбничі компанії протидіють цьому — вони сприяють децентралізації валідаторів. Для тривалої стійкості ці структури повинні диверсифікувати стейкінг ETH за різними провайдерами, а за можливості — розгортати власні вузли валідаторів.

Odaily Note: Структура стейкінгу Ethereum.

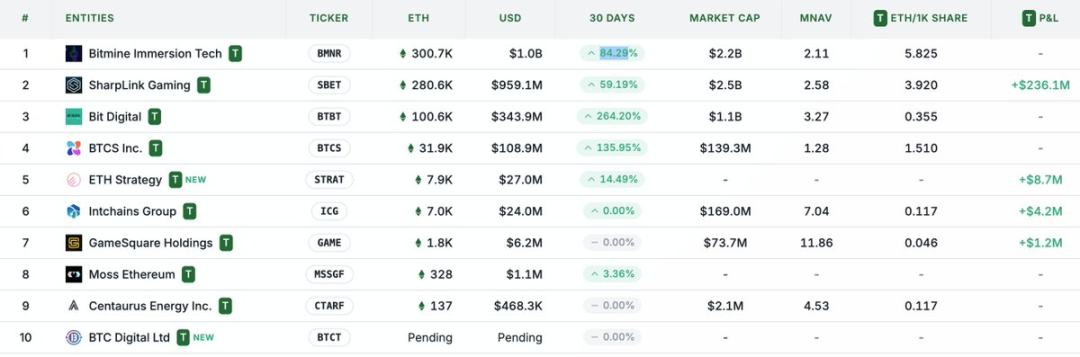

У такому контексті конкурентне середовище ETH-скарбничних компаній суттєво відрізнятиметься від BTC-сегменту. Екосистема Bitcoin вирізняється домінуванням переможця: MicroStrategy володіє BTC більш ніж удесятеро більше, ніж наступний за обсягом гравець, що гарантує першість і домінування в сегменті конвертованих і привілейованих облігацій. Для ETH-скарбниць все починається «з нуля» — одночасно розвивається кілька проектів без вираженого лідера. Це відсутність монополії сприяє конкуренції та пришвидшує розвиток. Оскільки провідні компанії мають співставні обсяги ETH, саме SBET та BMNR, ймовірно, сформують дуополію на ринку ETH-скарбниць.

Odaily Note: Порівняння резервів ETH у скарбничих компаніях.

Модель оцінки: поєднання MicroStrategy і Lido

Загалом модель ETH-скарбниць варто розглядати як гібрид MicroStrategy і Lido, орієнтований на класичний фінансовий сектор. На відміну від Lido, скарбничі компанії на базі ETH акумулюють значно більшу частку приросту ціни завдяки володінню базовими активами — це дає перевагу у зростанні довгострокової цінності.

Для довідки: Lido нині управляє близько 30% стейкінгового ETH із оцінкою понад $30 млрд. На нашу думку, сукупний масштаб SBET і BMNR вже протягом одного ринкового циклу (чотири роки) може перевищити Lido завдяки швидкості, глибині та самоусилюванню потоків традиційного капіталу в крипто — що вже продемонстрував кейс MicroStrategy.

Додатково: ринкова капіталізація Bitcoin — $2,47 трлн, Ethereum — $428 млрд (це 17–20% від Bitcoin). Якщо SBET та BMNR досягнуть 20% оцінки MicroStrategy ($120 млрд), їхня очікувана сукупна довгострокова оцінка складе ~$24 млрд. Наразі обидві компанії разом оцінюються менш ніж у $8 млрд, що підкреслює суттєвий резерв зростання з розвитком ETH-скарбничого сегменту.

Висновки

Поява і розвиток скарбниць цифрових активів — це визначальний крок на шляху зближення блокчейн-індустрії з класичними фінансами, й ETH-скарбниці вже заявили себе як потужний новий інструмент. Унікальні переваги Ethereum — підвищена волатильність для конвертованих та нативна дохідність для привілейованих акцій — відкривають для скарбничих фірм додаткові можливості зростання. Їхня роль у стимулюванні децентралізації валідаторів і посиленні конкуренції вигідно вирізняє цей сегмент від BTC-скарбниць.

Поєднання капітальної ефективності MicroStrategy з нативним доходом ETH здатне відкрити новий рівень доданої вартості та прискорити інтеграцію ончейн-фінансів у класичні ринки. Високі темпи розвитку й дедалі більш виражений інституційний інтерес свідчать: крипто- та капітальні ринки стоять на порозі глибокої трансформації вже у найближчі роки.

Застереження:

- Цей матеріал є передруком з [TechFlow], права належать оригінальному автору [Penn Blockchain Co-Investment Director Kevin]. Якщо у вас виникли питання до передруку, звертайтесь до команди Gate Learn. Команда реагуватиме відповідно до стандартних процедур.

- Відмова від відповідальності: усі думки та оцінки у цій статті — особиста позиція автора і не є інвестиційною рекомендацією.

- Інші мовні версії цієї статті перекладені командою Gate Learn. Не дозволяється відтворення, поширення чи плагіат перекладів без зазначення Gate.com як джерела.

Статті на тему

Що таке Wrapped Ethereum (WETH)?

Що таке Neiro? Все, що вам потрібно знати про NEIROETH у 2025 році

Що таке Об'єднання?

Що таке Ethereum 2.0? Розуміння злиття

Топ 10 ETH LST Токен